In questo terzo documento della serie dedicata al COVID-19 e alle sue implicazioni sul settore immobiliare logistico, esaminiamo quanto abbiamo appreso in concreto dalla nostra esperienza in Cina e dai nostri dati proprietari a livello globale.

Le attività del nostro gruppo e dei nostri clienti in Cina stanno riprendendo e si leggono segnali di ripresa economica man mano che molte realtà tornano operative. Negli Stati Uniti, l’Industrial Business Indicator™ (IBI), uno strumento proprietario di Prologis che ricostruisce le attività dei clienti sul territorio statunitense, indica un rallentamento, anche se non grave quanto quello verificatosi durante la crisi finanziaria globale. Nel corso dei nostri precedenti aggiornamenti in materia di COVID-19 ( 12 marzo , 19 marzo), abbiamo individuato dei potenziali fattori che potrebbero contribuire a mitigare l’impatto negativo sul settore dell’immobiliare logistico.. Questa settimana, la nostra indagine rivela che i tassi di occupazione rimangono elevati, nell’ordine dell’84,5%, poco sotto l’intervallo dell’85-87% raggiunto negli ultimi quattro anni. Questi nuovi dati indicano che la capacità delle strutture di supportare con flessibilità la crescita laddove necessario resta limitata.

Mentre la Cina inizia a risollevarsi dall’epidemia, le nostre ricerche identificano quattro metriche chiave che si potrebbero applicare alla situazione statunitense ed europea nei prossimi mesi:

- Proseguimento delle attività. Per tutta la durata dell’epidemia, le operazioni logistiche sono proseguite tranne laddove i governi hanno applicato rigorose misure di lockdown. Per le aziende rimaste in attività, i clienti Prologis hanno assunto diverse misure volte a garantire la sicurezza sanitaria all’interno delle strutture, intraprendendo iniziative correttive laddove necessario. I ritardi nella costruzione di immobili destinati alla logistica sono stati più frequenti e il riavvio dei progetti ha richiesto più tempo.

- Una riaccelerazione per l’e-commerce. Le attività più resilienti sono state quelle dirette al consumatore finale e alla distribuzione all’interno delle città, soprattutto per i clienti attivi nel settore dell’e-commerce. Nel complesso, le consegne sono proseguite senza interruzioni significative, anche a fronte di carenza di manodopera. Per contro, il settore automobilistico è stato meno attivo. Per quanto concerne Stati Uniti ed Europa, molteplici segmenti del commercio online hanno riportato risultati positivi, in primo luogo quelli della vendita di prodotti alimentari e della grande distribuzione.

- Firma di contratti di locazione. Nonostante i lockdown e le restrizioni agli spostamenti che hanno rallentato i risultati durante il picco dei contagi, le attività sono proseguite (anche se a ritmo più lento). A febbraio e marzo, Prologis ha firmato in Cina più di una mezza dottrina di contratti di locazione, tra nuovi contratti e rinnovi, corrispondenti a circa cinquantaseimila metri quadrati di spazi logistici.

- Ripresa economica. Nei mesi di gennaio e febbraio si è registrata una brusca correzione delle tendenze. Benché sia presto per affermarlo, in Cina stanno cominciando a manifestarsi segnali di ripresa economica dal momento che le fabbriche riaprono e la vita delle città sta tornando alla normalità (pur con le dovute misure cautelative per ragioni di sicurezza).

Nel contempo, il mercato rimane all’erta in attesa di una seconda ondata di COVID-19 e la volatilità economica potrebbe influire negativamente sulla domanda di immobili per la logistica nel breve periodo.

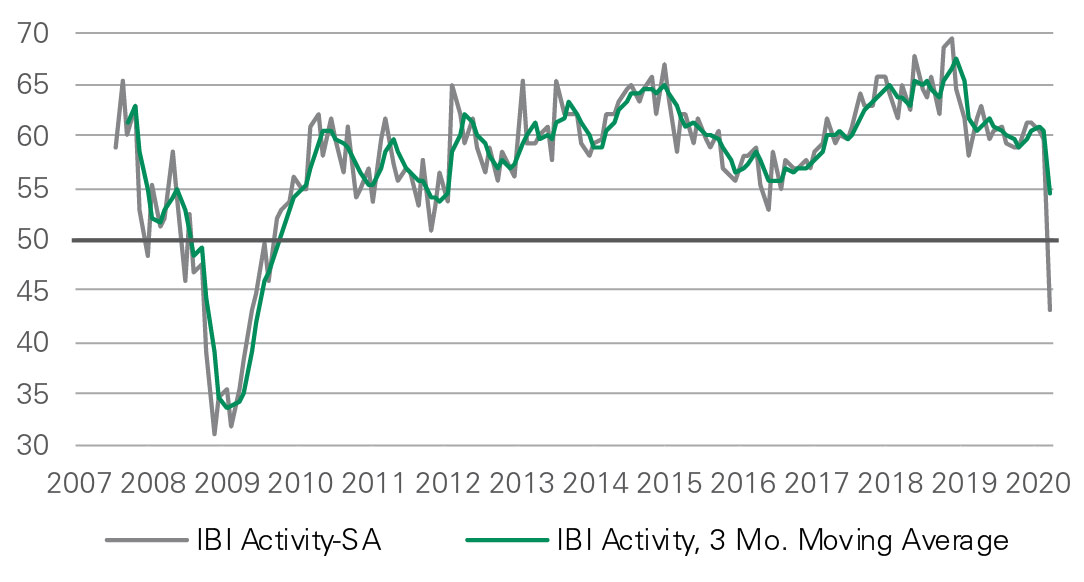

Probabile rallentamento delle attività nel settore immobiliare per la logistica negli Stati Uniti e in Europa. Sulla falsariga di quanto accaduto in Cina, gli indicatori economici di Stati Uniti ed Europa stanno mostrando una significativa decelerazione delle attività. In particolare negli Stati Uniti, le iniziali richieste di sussidi di disoccupazione hanno toccato livelli mai raggiunti e l’indice PMI per il settore dei servizi negli Stati Uniti e in Europa è sceso ai minimi storici. L’IBI ha segnalato una contrazione delle attività anche in marzo, con un calo al 41,7 da un iniziale 60,0. I livelli attuali sono superiori ai valori più bassi raggiunti durante la crisi finanziaria globale, quando, nel novembre 2008, l’indice è sceso a 31,1. Una tale volatilità è sintomo di una recessione e la domanda di strutture per la logistica potrebbe interrompersi o invertirsi nel secondo semestre del 2020, se non prima, pregiudicando i tassi di disponibilità di immobili sul mercato e la crescita del numero di contratti di affitto sottoscritti. Un’altra differenza rispetto alla situazione manifestatasi durante la crisi finanziaria globale è una disponibilità in questo ciclo di immobili non occupati molto bassa, che conduce a un periodo di incertezza. Oggi la percentuale di immobili disponibili è del 4,6% negli Stati Uniti e al di sotto del 4% in Europa, significativamente inferiore al 7,5% che prevaleva nel

2007/2008.

Questo mese abbiamo inserito nella nostra indagine quesiti specifici circa l’impatto del COVID-19 sull’attività. Questi dati rivelano che una minoranza contenuta di aziende (il 22%) riporta un declino netto nei livelli di attività per via di: (a) assenza di prodotti da distribuire o (b) chiusura per motivi di sicurezza – situazioni probabilmente di natura transitoria. Per contrasto, una vasta minoranza di aziende (38%) segnala di non aver riscontrato cambiamenti o di aver avuto un aumento di attività. I rimanenti intervistati segnalano un moderato rallentamento e stanno assumendo misure precauzionali.

Presentazione dell’Industrial Business Indicator ™

Questo strumento proprietario, un’indagine mensile sui nostri clienti statunitensi, è stato adottato da Prologis nel 2007. Confrontiamo i livelli di attività e usiamo quei dati per valutare l’utilizzo da parte del settore industriale (rispetto al 100%). L’indice di attività è il nostro valore principale. Dal momento che si tratta di un indice di diffusione, è fissato a 50, valore a cui si aggiunge la percentuale dei clienti che riportano un’attività maggiore e si sottrae quella dei clienti che indicano un’attività minore.

Allegato 1

INDICE DI ATTIVITÀ IBI

Indice 50 = neutro, corretto periodicamente

Source: Prologis Research

Come evidenziato nell’ultimo aggiornamento, i nuovi motori di crescita strutturale, volti a promuovere un aumento dei livelli di scorte e una riaccelerazione delle attività di e-commerce, potrebbero abbinarsi a quattro fattori per mitigare la fase discendente del settore logistico:

- un forte slancio iniziale e scarsità di immobili sfitti sul mercato;

- diversificazione della domanda e crescita in alcune categorie indotte dal COVID-19, per esempio l’e-commerce, i prodotti alimentari e il “fai da te”, nonostante la debolezza di altre categorie come il settore automobilistico;

- il riassortimento della fornitura dalla Cina;

- un ritorno allo sviluppo per gradi.

Questa settimana, i nostri dati indicano che le strutture continuano a funzionare con capacità limitata di supportare con flessibilità la crescita laddove necessario.

I tassi di utilizzo rimangono a un valore elevato, l’84,5%. Ci attendiamo che il breve periodo sia dominato da un’attività economica depressa e che ci sia una limitata disponibilità di capitale, soprattutto per le piccole e medie imprese. Delle agevolazioni fiscali potranno dimostrarsi utili. La domanda di immobili per la logistica, la crescita del numero di strutture occupate e dei contratti di affitto sono tutti aspetti potenzialmente critici.

Nel lungo periodo il settore logistico è in una posizione favorevole. Considerando tutti i tipi di proprietà immobiliari, i risultati dipenderanno da come i clienti / utenti si adatteranno a questa situazione — per esempio, l’adozione del telelavoro o del coworking. Per quel che concerne gli immobili per la logistica, sono venute a crearsi le condizioni ideali affinché nuovi motori strutturali giochino un ruolo nel medio e nel lungo periodo, determinando (i) l’accumulo di livelli di scorte maggiori per poter continuare le attività e (ii) una riaccelerazione dell’e- commerce derivante da una crescita sia di nuove categorie di consumatori (persone di età più avanzata) sia delle categorie di prodotti (alimentari).

Dichiarazioni previsionali

Il presente documento non deve essere interpretato come un’offerta di vendita o la richiesta di un’offerta di acquisto di titoli. Non stiamo invitando a compiere alcuna azione sulla base di questo documento che ha come scopo quello di fornire indicazioni di carattere generale ai clienti di Prologis.

Il presente rapporto si basa, in parte, su informazioni di natura pubblica che noi consideriamo affidabili. Ci asteniamo tuttavia dal fornire garanzie circa la sua precisione o la sua completezza e non vi si dovrà fare affidamento in quanto tale. Non si formulano dichiarazioni circa la precisione o la completezza delle informazioni riportate nel documento. Le opinioni espresse sono unicamente le nostre opinioni alla data in cui il rapporto è stato redatto. Prologis ricusa qualsiasi responsabilità riguardo al presente rapporto, ivi compresa, e senza limitazioni, quella in relazione a qualsivoglia dichiarazione o garanzia, esplicita o implicita, relativa ad asserzioni o errori contenuti nel presente rapporto o ad omissioni dello stesso.

Qualsiasi stima, proiezione o previsione contenuta nel rapporto è da intendersi come una dichiarazione previsionale. Anche se riteniamo che le attese espresse in suddette dichiarazioni previsionali siano ragionevoli, non siamo in grado di fornire assicurazioni che alcuna di queste dichiarazioni si dimostrerà corretta. Le stime sono soggette al verificarsi di rischi, fattori di incertezza e di altra natura noti e ignoti, i quali potrebbero fare sì che i risultati effettivi differiscano sostanzialmente dalle proiezioni. Queste dichiarazioni previsionali sono unicamente espressione di convinzioni coeve alla data del presente rapporto. Ricusiamo espressamente qualsiasi obbligo o intenzione di aggiornare o di correggere qualsivoglia previsione per il futuro contenuta in questo documento al fine di esprimere delle modifiche alle nostre aspettative o riportare delle variazioni nelle circostanze sulle quali detta dichiarazione previsionale si fonda.

Nessuna parte di questo documento potrà essere (i) copiata, fotocopiata, o duplicata in qualsiasi forma o con qualsiasi mezzo o (ii) divulgata ad altri senza la previa autorizzazione scritta di Prologis.

Informazioni su Prologis Research

La divisione Research di Prologis studia le tendenze di mercato e degli investimenti e le esigenze dei clienti di Prologis, operando in quattro diversi continenti al fine di fornire supporto nell’individuare delle opportunità ed evitare dei rischi. Il suo personale fornisce assistenza in materia di investimenti e iniziative strategiche a lungo termine, oltre a curare la pubblicazione di libri bianchi e di altri rapporti di ricerca. Prologis pubblica ricerche sul modo in cui le dinamiche dei mercati incidono sulle attività dei propri clienti, toccando argomenti quali le problematiche attinenti alla supply chain globale e gli sviluppi nel settore della logistica e in quello immobiliare. La squadra specializzata opera in stretta collaborazione con tutte le divisioni del gruppo, contribuendo alla formulazione delle strategie di penetrazione sui mercati, spansione, acquisizione e sviluppo di Prologis.

Informazioni su Prologis

Prologis Inc. è il leader mondiale nel settore immobiliare logistico, con un focus sui mercati con elevata barriera d’ingresso e a elevata crescita. Al 31 dicembre 2019, Prologis deteneva investimenti consolidati o in joint venture e progetti di sviluppo per un volume stimato di circa 89 milioni di metri quadrati equivalente a 964 milioni di piedi quadrati) in 19 Paesi.

La società offre in locazione delle strutture di distribuzione moderne a oltre 5.500 clienti, operanti nei settori del b2b e Commercio/online fulfillment.